子育て費用は大学卒業までに2000万円以上かかると言われています。この記事にたどり着いた皆さんは教育費を用意するために、「学資保険」を検討されているのではないでしょうか。

- 学資保険は自分で貯金するのとどう違うの?

- 学資保険に加入する事で損する事はない?

- 選んではいけない学資保険の見分け方を知りたい!

上記の悩みを持っている方に向けて本記事では学資保険について徹底的に解説していきます。

こちらの記事を最後まで読んでいただければ、学資保険のメリット・デメリットがわかります。さらに、生命保険との使い分けや資産を失うリスクの回避方法などの上級者テクニックも学んでいきましょう。

学資保険とは

学資保険とはその名の通り、子どもの将来の教育資金に備えるための貯蓄型保険です。

毎月決まった額の保険料を支払うことで、子どもが一定の年齢に達したときに「進学準備金」や「満期学資金」を受け取ることができます。

また学費の貯蓄以外にも、子どもに万一のことがあった場合の医療保障や保護者(契約者)に不慮の出来事があった場合の備えになる特約がつけられる点も、学資保険の特徴です。

ここでは、一般的な特約を紹介します。

- 保険料免除特則

➡ 保護者が亡くなった場合、受け取れる保険金はそのままで保険料が免除になる - 育英年金

➡ 保護者が亡くなった場合、年に一回決まった金額の保険金を受け取れる - 入院給付金

➡ 子どもが入院した時に日数によって定められた保険金を受け取れる - 手術給付金

➡ 子どもが手術した時に手術の回数に対して定められた保険金を受け取れる

ここから、この記事では学資保険の選び方を解説します。

しかし、

- 自分で選ぶのが面倒!

- 生命保険や他の保険も同時に検討している。

といった方は、最初から保険のプロに相談するのがおすすめです!

当サイトでは、FPを紹介して家計状態からまるっと改善の提案をしてくれる、保険コネクトというサービスをおすすめしています。

![]()

相談するのは無料なので、少しでも迷っている人は申込むのがお得です!

学資保険に加入するメリット4つ

「学資保険に入らなくても、自分で貯金すればいいんじゃないの?」と思った方はいませんか?

ここではそんな方に向けて学資保険のメリットを4つご紹介します。

強制的に学費を貯められる

学資保険は毎月自動的に銀行口座から引き落としたり、クレジットカードで払ったりする場合がほとんどです。そのため貯金が苦手な人でも簡単に将来に向けて学費を確保できます。

原則として、満期になるか解約をしないと保険金を受け取れない点も、すぐに貯金を崩してしまう方にとっては心理的な砦になってくれること間違いありません。

生命保険代わりにもなる

保険料免除特約や育英年金の特約が付いていれば、保護者(契約者)が亡くなった時のお子さんの資金面の心配をする必要がなくなります。

保険料免除特約は、受け取れる保険金はそのままに保険料の支払いが免除になる特約で、育英年金は一年ごとに定額給付される特約です。これらの制度は保護者(契約者)が死亡した場合か重度な疾患に罹って働く事が不可能になった場合に支払われます。

ここで注意してほしいのが、これらの特約が適用されるのが契約者の身に何かが起こった場合のみということです。そのため母親が契約して父親が亡くなった場合には保険料は払い続けなければなりません。

そのため費用は二人で負担するとしても、契約をどちらがするかは慎重に選びましょう。

例えば共働きの場合、以下のような対策が取れます。

- 父親が生命保険に入り、母親が学資保険に契約する

- 父母で収入が多い方が学資保険の契約主体になる

他の保険の加入状況や家庭の収入に合わせて学資保険の契約者を選ぶようにしましょう。

学資保険であっても生命保険料控除の対象になる

学資保険は生命保険料控除の対象になる保険商品です。そのため学資保険料として負担した額は収入としてカウントされず年間で支払「所得税」と「住民税」が課税対象外になります。

<所得税控除の対象は?>

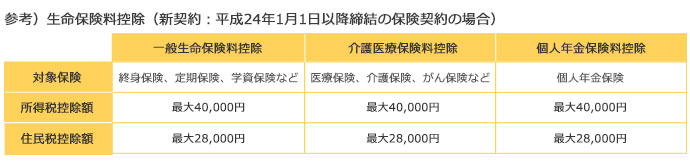

生命保険料控除では、それぞれの種類「一般・介護医療・個人年金」において最大40,000円(保険料80,000円/年 以上の場合)、3種類の合計で12,000円が上限となります。

<住民税は?>

それぞれの種類において最大28,000円(保険料56,000円/年 以上の場合)、3種類の合計70,000円が上限となります。

「学資保険」は一般生命保険料控除の対象になるので、終身保険や定期保険などの年間保険料と合わせた控除額で算出することになります。

節税額はどのくらい?

例)契約者Aさんの場合

契約年月:平成26年8月、年間学資保険払込料金:12万円

課税所得金額:500万円、その他の一般生命保険払込:なし

- 対象外となる所得税率は20% ➡ 所得税控除額 40,000円×20% = 8,000円※上記所得税の税率表参照

- 住民税は一律10% ➡ 住民税控除額 28,000円×10% = 2,800円

所得税8,000円 + 住民税2,800円 = 10,800円の節税になる!

※生命保険料控除には上限があります。他の生命保険で控除を満額受けられている場合は、学資保険に加入しても追加免税されることはありませんので注意が必要です。

※上記節税額はあくまでも参考です。実際の軽減額は、各家庭の家族構成や年収などによって変化します。

支払った金額以上のお金を受け取れる可能性がある

学資保険では支払ったお金以上の金額を受け取れる可能性があります。学資保険は満期に受け取る保険金に加え、入学祝いなど随所随所で保険金を受け取れるためお子さんが順調に進学していけば支払った以上の金額を受け取る事ができます。

今の時代は銀行に資産を預けても利子は0.1%も付きません。一方で学資保険の中には満期までに受け取れる金額の総額で約1.4%多く受け取れる保険もあります。そのため学資保険は投資対象としても優秀な保険だと言えるでしょう。

学資保険に加入することの3つのデメリット

ノーリスクで貯金以上のリターンが得られる保険は基本的には存在しません。そのため学資保険にも3つのデメリットがあります。

1つ1つ見ていきましょう。

元本割れのリスク

学資保険のような貯蓄型保険には、下記のような2つの元本割れのリスクがあります。(元本割れとは、支払った金額以下の保険金しか受け取れない事を指します。)

- 途中解約する

- 特約をたくさん契約する

学資保険は満期まで待ってやっと支払った保険料よりも多い保険金を受け取れます。そのため「保険料を払えなくなった」といった事態で切り崩さなければいけなくなった場合にはほぼ確実に元本割れしてしまうのです。

また医療保障などの特約を付けすぎると、お子さんが該当する医療を受けない限り満期まで待っても支払った保険料以上のお金は受け取れません。

もし学資保険に契約する場合は、少なくとも満期までは払える事を慎重に確認してから契約を開始する事をおすすめします。

保険会社倒産でも全額保証されないケースもある

保険会社が倒産してしまった場合、支払った保険料が全額戻ってこない可能性があります。貯蓄型保険はあくまでも保険なので、顧客のお金を預かっているわけではありません。

つまり銀行の場合には預かった額は1000万円までの貯蓄は、銀行が倒産した場合でも全額返還される事になっています。しかし、保険会社の場合はその金額に関わらず90%までしか保証されません。

可能性は低いものの、リスクとして考えておきましょう。

金利が固定されているため物価の変動に対応できない

保険は契約時に返戻される保険金が決まっているため、インフレに対応できません。

例えば第二次世界大戦前のドイツは一年で物価が10倍以上になりました。例えば20年後に1%増える保険であっても、この時期の場合実質10分の1の価値に目減りする商品だと言えます。

これは大げさな例ですが、保険の契約期間である満期の20年後に物価はどうなっているか予想できません。経済の雲行きが今よりも怪しくなり、物価の上昇をするリスクも考えておきましょう。

学資保険に入るべき人は?

ここまで説明した通り、学資保険にはメリットもデメリットもあります。

- 貯金するのが苦手、もしくは控除により少しでも得をしたい人

- 毎月所定の保険料(1万円前後)を払う見通しがたてられる人

- 保険会社の倒産、物価が上昇時のリスクを考えられる人

上記の条件3つが揃った方にはおすすめできる保険です。

特に保険料を毎月払う見通しがたてられることは一番重要な条件。頑張って積み立てても保険料の支払いが出来なくなって解約してしまうと元本割れする事が確定になってしまうので注意してください。

学資保険に加入する前の注意点も見ておこう!

学資保険に加入すると決めた人は、学資保険を選ぶ時の注意点をチェックしておきましょう。

いつ満期の時期にするのがベスト?

満期の時期は保険の内容によって異なります。たとえば、中学進学に合わせて支払われるものから、大学進学時まで支払われないもの、対象時期の分割で支払われるものまでさまざまです。

学資保険は、お子さんの教育プランや家計の状況や将来性に合わせて選びましょう。私立か公立かによりますが、学費が一番高いのは大学です。大学入学時(学費+入学費がかかる際)に満期となるのが都合が良いケースが多いでしょう。

利率(返戻金率)は100パーセント以上

学資保険を選ぶ時の最重要項目は利率です。100%以上でなければ当然お金を失っている状態と一緒になります。

生命保険の税金控除があったとしても損をする原因になります。返戻金率が100%以上の学資保険は必ずあるので利率だけは妥協しないように気を付けてください。

医療保障はつけない

医療保障を付けるか否かで、学資保険がおトクになるかは大きく変わってきます。基本的には医療保障はわざわざ学資保険とは別個で考えて、掛け捨ての保険を新たに探した方がよいでしょう。

もし医療保障の特約を付けてもおトクな学資保険が見つかった場合は、両親であるあなた方やお子さん自身の体の強さをよく考慮した上で決めてください。

契約者の確認

保険料免除特則などの契約者に関係する特約を付ける場合には、契約者が両親のどちらになるかが重要です。

収入が多い方が生命保険に入り、もう一方が学資保険に入るなど工夫を凝らしてどちらが契約者になるかは慎重に検討しましょう。

![]()

まとめ:学資保険に入る前にメリットデメリットをきっちり把握

学資保険は長らく、子どもの教育費捻出を支える方法として活躍してきました。しかし、最近では利率が低下し、うまみが減っている傾向があります。

改めて、以下の3つを考えて学資保険に加入しましょう。

- 貯金するのが苦手、もしくは控除により少しでも得をしたい人

- 毎月所定の保険料(1万円前後)を払う見通しがたてられる人

- 保険会社の倒産、物価が上昇時のリスクを考えられる人

大事なのは得をする事ではなく、お子さんに好きな学校・習い事をさせてあげられる経済的な余力を残しておくことです。学資保険はあくまでも方法なので、お子さんの為に何が最善か考えた上で保険を契約するのが一番間違いがない選択と言えるでしょう。